Малый бизнес РК получил субсидированных займов на $14 млрд

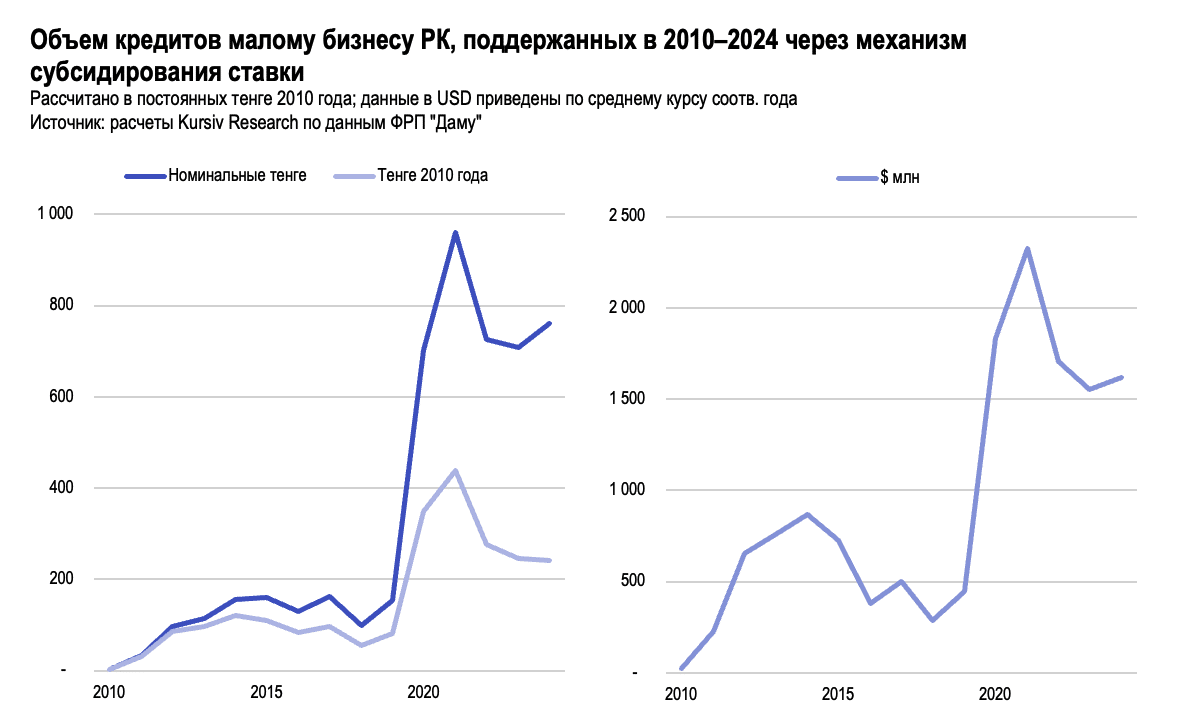

В последние 15 лет действия программ поддержки бизнеса за счёт льготных кредитов малые предприятия РК получили кредитов по субсидированным ставкам на 5,1 трлн тенге. Из 10 тенге одобренных льготных ссуд бизнесу малым компаниям уходило шесть.

Kursiv Research продолжает серию публикаций по итогам анализа отчетности ФРП «Даму» о реализации программ поддержки бизнеса посредством механизма субсидирования ставки.

Объём поддержанных проектов малого бизнеса

Малый бизнес все годы существования «Дорожной карты бизнеса» (ДКБ) и других механизмов субсидирования ставок для бизнеса наряду со средними компаниями оставался главным реципиентом государственных программ поддержки. Об этом свидетельствуют как общее количество поддержанных проектов МБ, так и объём заемных средств, предоставленных предпринимателям по данным проектам. За 15 лет в периметр программ субсидирования ставки попали 107 тыс. проектов (91% всех проектов) малого бизнеса на 5,1 трлн тенге (58% всего финансирования).

Если приводить эти объёмы к соответствующим среднегодовым обменным курсам USDKZT, то окажется, что малые предприятия получили субсидированных займов на $13,9 млрд.

В случае со средним и крупным бизнесом, участвующим в ДКБ, ЭПВ (Экономика простых вещей) и прочих программах, входящих в периметр механизма субсидирования ставки, наблюдалось два пика выдачи займов – начало 2010-х (восстановление после кризиса-2009 и участие в ГПФИИР 2010–2014) и период 2020–2021 годов (восстановление после коронакризиса). Для малого бизнеса распределение получается более равномерным, а пик всего один – коронакризисные 2020–2022 годы. Только на этот период приходится около 70% всех одобренных займов (доля от общего объёма, рассчитанного в постоянных тенге 2010 года).

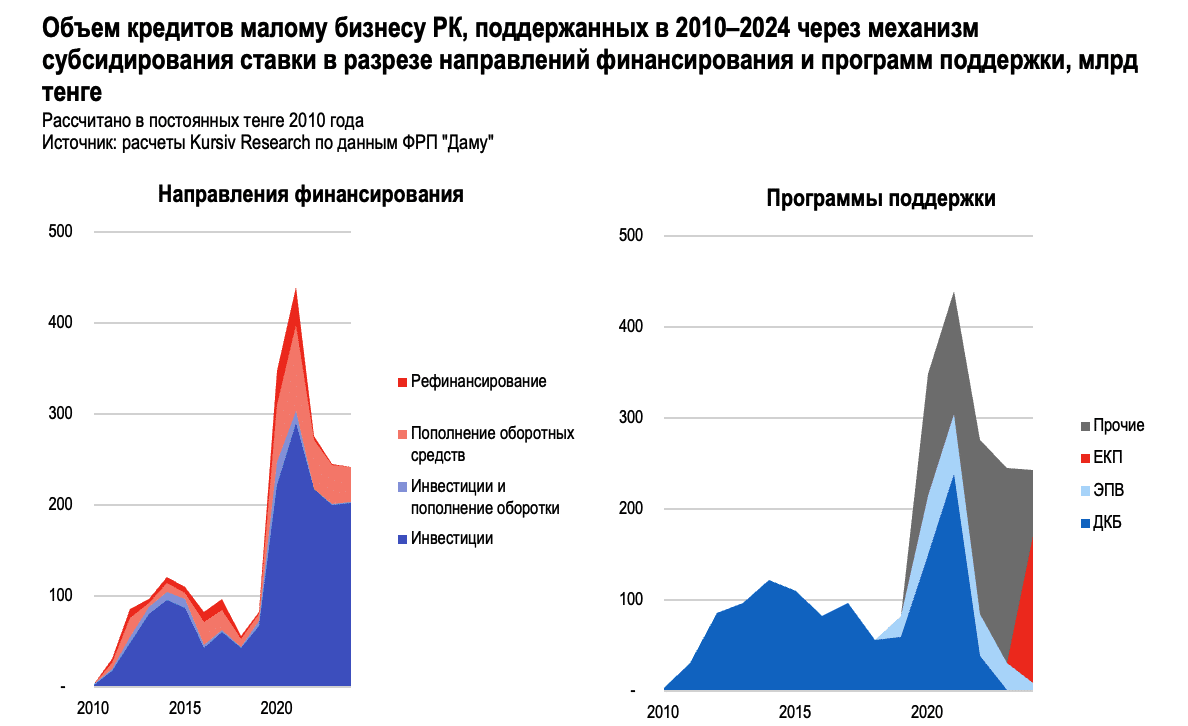

Основной программой финансирования в случае МБ была ДКБ. На неё приходится 51% средств (в постоянных тенге). Но высокие темпы в 2022–2024 годы обеспечили прочие программы, среди которых портфельное субсидирование (6% от всего объёма), поддержка пострадавших секторов экономики (10%), а также средства по Нацпроекту по развитию предпринимательства на 2021–2025 (16%).

Главное направление финансирования – инвестиции. Малые компании привлекли на вложение в основные средства 72% всех кредитов, по ещё 4% цель указана как «инвестиции и пополнение оборотных средств». Пятая часть займов (18%) пошла исключительно на пополнение оборотки, на рефинансирование (8%).

Среднее количество проектов на одного заемщика – 1,5 ед., медианное значение – 1 ед. Это значит, что подавляющее большинство компаний-участниц получили лишь по одному субсидированному займу. Но активных участников среди малого бизнеса тоже оказалось не мало. Свыше 370 компаний получили 10 и более субсидируемых займов, около 90 компаний – свыше 20, 10 предприятий – свыше 50.

Средний объём займа МБ по льготной ставке составил – 48 млн тенге, тогда как медианный – 11 млн. При этом в группе топ-500 проектов объём займа не ниже 1 млрд тенге.

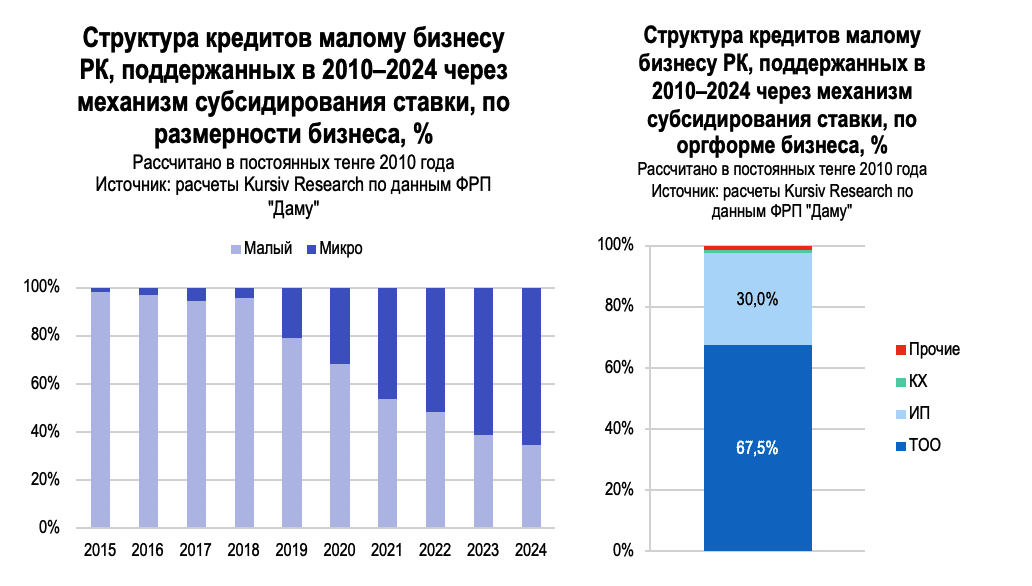

Здесь самое время рассказать о соотношении микробизнеса и прочих малых компаний в структуре сегмента малого бизнеса. Такое разделение появилось с конца 2015 года, когда во вновь принятом Предпринимательском кодексе были обособлены субъекты микропредпринимательства – фирмы со среднегодовой численностью работников не более 15 человек и среднегодовым доходом – не выше 30 тыс. МРП (118 млн тенге в значениях 2025 года).

Если измерять, начиная с момента обособления микробизнеса, то соотношение выданных займов малым предприятиям и микропредприятиям соотносится как 60:40. Однако к концу периода «микро» уверенно вырвались вперед, сосредоточив более 60% одобренных льготных займов.

Две трети объёма финансирования по механизму субсидирования досталось малым компаниям с организационной формой товарищества, ещё 30% – индивидуальным предпринимателям.

Регионы и отрасли, где поддерживали проекты малого бизнеса

Поле малых компаний – естественным образом более диверсифицированное как в региональном, так и отраслевом планах. Малый бизнес действует зачастую именно в тех секторах и нишах, куда не забрался крупный и средний.

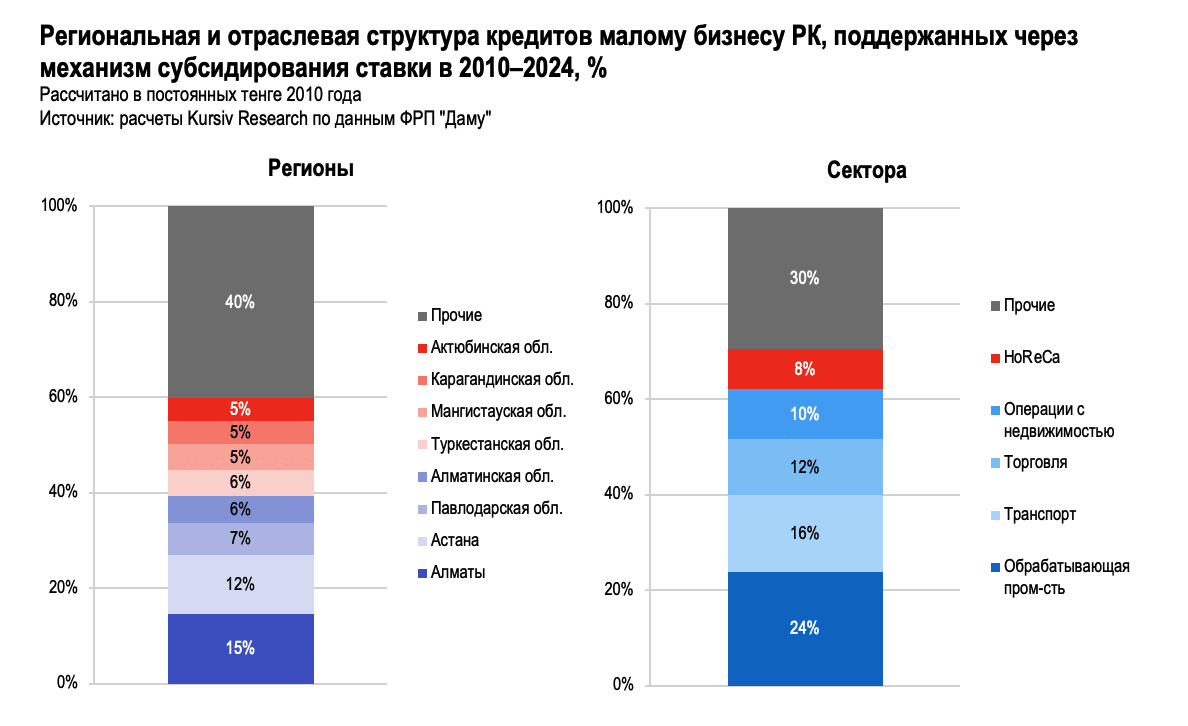

Если судить по объёму выданных кредитов (в постоянных тенге 2010 года), то за 15 лет самые крупные доли у двух городов республиканского значения – Алматы (15%) и Астаны (12%). За ними тянется основной пелотон с разрывом в несколько десятых процента. На третьем месте по объёму полученных займов – Павлодарская область (7%), на четвертом – Алматинская (6%), столько же у Туркестанской.

Чтобы сформировать пул из регионов, на которые приходится 60% финансирования по программам субсидирования ставки малого бизнеса, необходимо всего 8 областей и городов республиканского значения. Региональная концентрация в случае с сегментами среднего и крупного бизнеса была ровно такой же. Причём, это практически одни и те же регионы.

Отраслевая концентрация поддержки малого бизнеса высока, но ниже, чем в случае крупного и среднего бизнесов. Пять ключевых отраслей МБ сосредоточили на себе 70% финансирования. Для сравнения, в среднем бизнесе 70% финансирования обеспечили три отрасли, в крупном – одна. При этом на самый крупный сегмент – обрабатывающую промышленность – в группе малых компаний ушло всего 24%, тогда как в СБ – 47%, в КБ – 69%.

Обращает на себя внимание высокий вес доли ссуд предприятиям торговли – 12% общего объёма. Этот сектор получили основные влияния по антикризисным программам в 2020–2022, затем объёмы финансирования замедлились. Одним из секторов, показывающих устойчивые поступления льготных кредитов в последние годы, – образование. По итогам 2024 года на него пришлось 10% всех выданных МБ льготных кредитов.

Транспорт – ещё один стабильный реципиент займов с господдержкой. Если в среднем за 15 лет на кредиты транспортным компаниям приходилось 16%, то только по итогам 2024-го – 19%.